摘要:美国奶业发展历史悠久,其生产端、消费端乃至流通贸易方面长期积累的丰富经验,对中国奶业振兴具有一定的参考价值。笔者对2000年以来美国奶业生产、价格、消费、贸易等方面所呈现的新特点进行分析,对奶业相关的支持政策及其变化趋势进行梳理。研究发现,近年来,美国奶牛场数量向北部和西部集中,500头以上规模化牧场成为主流,奶牛存栏增加;技术进步推动奶牛单产突破10 t,生鲜乳产量接近1亿t。基于分级定价的乳成分定价机制不断完善,近5年生鲜乳价格低位运行,2019年快速复苏。乳制品加工业向龙头企业集中,奶酪是主要加工产品。乳制品消费逐年增长,年人均消费量达292.90 kg,奶酪是主要增长点且增速加快。乳制品贸易波动增加,出口目的地集中在北美、东亚和东南亚地区,品类以奶粉、奶酪和乳清为主。奶业产业支持政策广泛涵盖生产、消费、贸易等各环节,各政策间功能互补、协调配套,形成了强大的政策合力与综合效能。美国奶业在产业组织、运行机制、政策配套等方面的经验与做法,对推动完善中国奶业利益联结机制、优化生鲜乳价格形成机制、完善奶业支持政策体系和培育乳制品消费习惯等方面具有重要启示。的492亿新西兰元。

引言

奶业是农业现代化的标志性产业,是带动一二三产业协调发展的战略性产业,也是推动农业供给侧结构性改革、提高农业供给质量的重要突破口。近年来,中国奶业发展取得显著成效,奶牛养殖规模化水平显著提升,单产不断增加,乳品质量安全水平大幅提升,相关法规政策体系日趋完善,但仍面临养殖成本高,竞争力不强,消费信心不足,结构不合理等“大而不强”的症结。2018年以来,国务院、相关部委、奶业主产省(直辖市、自治区)相继出台奶业振兴意见和落实措施,围绕优质奶源基地建设、乳制品加工和流通体系、乳品质量安全监管、乳制品消费引导等方面提出了新的要求。推进中国奶业振兴既要立足国内,还应借鉴奶业发达国家的成功经验。美国奶业发展历史悠久,其生产端、消费端乃至流通贸易方面长期积累的丰富经验,对中国奶业振兴具有一定的参考价值。笔者尝试对美国奶业生产、消费、贸易等产业新特点以及相关政策的新趋势进行梳理分析,探寻其在提升奶业竞争力之路上的“他山之石”,以期为中国推进奶业振兴提供参考。

1 美国奶业发展新特征

1.1 奶牛养殖

1.1.1 奶牛养殖区域

奶牛养殖向北部和西部集中。美国奶牛养殖主要集中在西部和北部地区,尤其是近年来,中部地区奶牛数量逐年下降,奶牛养殖进一步向北部和西部地区集中。2018年,美国奶牛存栏量前10位的州分别是加利福尼亚州、威斯康星州、纽约州、爱达荷州、宾夕法尼亚州、明尼苏达州、密歇根州、新墨西哥州、俄亥俄州和华盛顿州,前10位的州奶牛存栏占全国近7成。

1.1.2 奶牛养殖规模

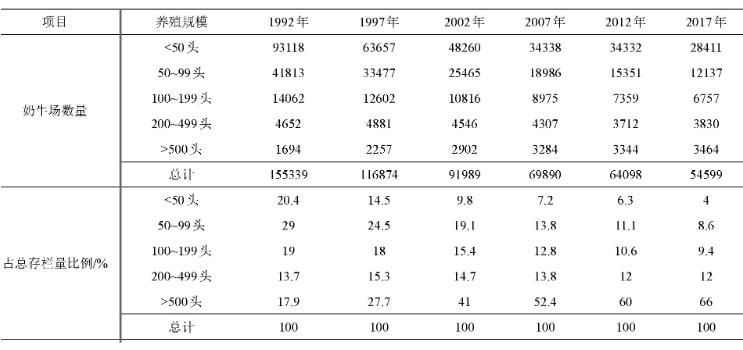

奶牛场数量锐减,500头以上规模牧场成主流。2000年以来,美国奶牛场数量快速减少,据美国农业普查数据显示,2002年,美国共有奶牛场9.20万家,到2017年减少至5.46万家,减少40.6%。在奶牛场数量大幅减少的同时,养殖规模快速提升。2017年,奶牛存栏50头以下、50~99、100~199、200~499头等4个规模的牛场存栏占总存栏的比例分别为4.0%、8.6%、9.4%和12.0%,比2002年分别降5.8个百分点、10.5个百分点、6个百分点和2.7个百分点。同期,500头以上规模牛场的存栏占比快速提升,从2002年的41%上升到2017年的66%,上升25个百分点。2017年,美国奶牛平均养殖规模为130头左右(表1)。

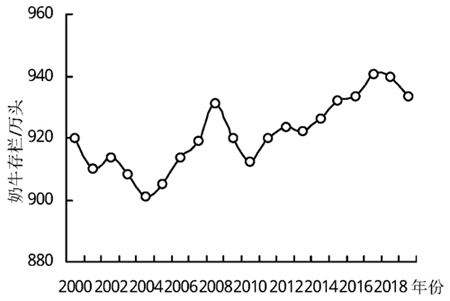

规模化带动奶牛存栏增加,近2年存栏出现回落。尽管奶牛场数量大幅减少,但受益于规模化水平的提升,美国奶牛存栏趋于稳定。美国农业部统计,2000年美国奶牛存栏为919.9万头,奶牛场数量大幅减少,奶牛存栏快速下降,到2004年存栏降至901万头,累计减少2.1%,降至近20年历史最低水平。2005年开始,在规模化水平带动下,存栏逐渐上升至2017年的940.6万头。近2年,美国奶业市场低迷,生鲜乳价格较低,奶牛养殖利润下降,存栏出现回落,2019年为933.6万头,比2017年下降0.7%(图1)。

1.1.3 生鲜乳产量

育种、饲养等技术进步推动单产突破10 t。美国是典型的设施化养殖国家,奶牛养殖的集约化和规模化程度长期处于世界前列,同时,美国先进的育种技术、科学的饲养管理以及优良的养殖环境,共同推动了奶牛单产水平持续提升并在全球保持较高的水平。美国农业部统计,2000年,美国奶牛年均单产水平为8.25 t/头,2014年突破10 t/头,2019年达到10.61 t/头,20年间单产提升2.36 t/头,年均增速达到1.3%。

生鲜乳产量稳步增加,接近1亿t大关。过去20年,得益于奶牛存栏量的增加,尤其是单产水平的快速提升,美国生鲜乳产量稳步增加。美国农业部统计,2000年,美国生鲜乳产量7592.82万t,之后稳步增加,2019年接近1亿t大关,达到9905.64万t,比2000年增长30.5%,年均增速1.4%。

表1 1992—2017年奶牛场数量及存栏结构

图1 2000—2019年美国奶牛存栏量

1.2 生鲜乳价格体系

1.2.1 分级定价

“按用途定级”为核心的生鲜乳分级定价制度不断完善。20世纪30年代起,美国开始探索生鲜乳分级定价制度,通过销售订单体系管制,将生鲜乳分为A、B 2个等级,其中,A级质量标准高,可用于加工任意乳制品;B级质量标准低于A级,用于加工液态奶之外的乳制品。60年代以后,随着奶酪、黄油和奶粉等乳制品在美国国内市场形成,生鲜乳分级不断细化,逐渐形成了按品质及加工用途将生鲜乳分为I级、II级、III级、IV级共4个等级,不同等级生鲜乳用途不尽相同。其中,I级乳品质最好,主要用于加工饮用液态奶;II级乳品质次之,通常被用作酸奶、冰淇淋等产品的原料;III级乳主要用于生产奶油、奶酪等乳制品;IV级乳品质最低,主要用作脱脂奶粉的生产。因品质不同,生鲜乳价格也从I级到IV级依次降低,实现了分级定价。

1.2.2 价格形成

生鲜乳价格形成逐渐转向基于分级定价的乳成分定价机制。美国开始探索生鲜乳分级定价制度初期,生鲜乳分级定价并未形成统一的定价公式。1960年以后,美国将明尼苏达州和威斯康星州2个B级生鲜乳主产区的B级生鲜乳的销售均价作为A级生鲜乳的基础价格,开始实行按月统一定价模式。之后,B级生鲜乳产量不断减少,比例也持续下降,以明尼苏达州和威斯康星州B级生鲜乳销售均价已难以代表A级生鲜乳价格,1996年,销售订单体系引入基于乳制品的多种乳成分定价机制,综合考虑生鲜乳产出率和乳品加工成本,基于标准生鲜乳的乳成分指标和奶酪、黄油、脱脂奶粉和乳清粉4种主要乳制品的全国市场价格,按I级、II级、III级、IV级共4个等级分别形成分级价格公式。其中I级生鲜乳价格形成影响因素最多,综合考虑了蛋白、其他固体物、奶酪、乳脂、乳清粉、脱脂奶粉等各种价格因素,并按照一定系数、级差综合测算得出。II级、III级、IV级生鲜乳因其营养物质含量依次减少,测算公式考虑的因素也有所减少。乳企按液态奶、酸奶、黄油、奶酪以及脱脂奶粉等乳制品的加工需求,向农业统计局上报各等级的生鲜乳需求量,美国农业部农业市场服务局综合计算并发布各类生鲜乳价格,各区市场监管员计算本区域生鲜乳的价格,美国农业部定期将计算公式以及价格信息在网站上公布。

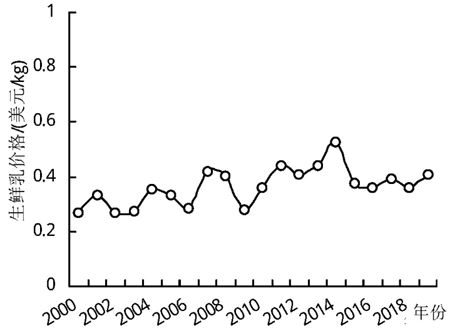

近5年生鲜乳价格低位运行,2019年快速复苏。2000年,美国生鲜乳的价格为0.27美元/kg,之后直到2009年,持续在0.28~0.42美元/kg之间低位徘徊,2009年以后,美国生鲜乳价格出现了明显的波动上涨,2014年达到近20年来的历史高点,为0.53美元/kg,比2009年上涨89.3%,2015年以后,美国生鲜乳价格低位运行,2019年生鲜乳价格为0.41美元/kg(图3)。

1.3 乳制品加工

1.3.1 乳制品加工企业

乳制品加工业进一步向龙头企业集中。美国农业部统计数据显示,美国共有各类不同规模的乳制品加工企业300余家,主要分布在美国东北部和西部的奶牛养殖区,其中,威斯康星州93家、加利福尼亚州26家、明尼苏达州20家、爱达荷州12家、密歇根州11家,累计达到162家,占到全美乳品企业的近一半。Dairy Farmers of America、Dean Foods、California dairy company、Colombia group、Agropur等6家美属乳品企业均曾入选全球奶业20强。国际牧场联盟(IFCN)统计,2018年,6家美属奶业20强企业全年收奶量6360万t,占到美国生鲜乳产量的64.4%。其中,美国最大的奶农合作社Dairy Farmers of America从其13000多家养殖场成员处收奶2920万t,占到美国近1/3的份额,是美国第二大乳企Dean Foods收奶量的3.1倍。2019年末,Dean Foods破产,Dairy Farmers of America对其重组,Dairy Farmers of America的乳制品加工能力进一步增强,导致美国乳制品加工业进一步向龙头企业集中。

1.3.2 乳制品加工结构

奶酪是主要加工产品,近5年加工比例显著增加。美国乳制品加工主要有液态奶、奶酪、黄油、脱脂奶粉、乳清粉、乳清蛋白、乳糖等。目前,美国约有20%左右的生鲜乳用于液态奶加工,2018年加工量约为2162.35万t。随着乳制品消费逐渐由液态奶向干乳制品转变,干乳制品产量从2000年的590.02万t增加到2019年的916.59万t,加工量占生鲜乳的比例从2000年的62.2%上升到2019年的74.0%,增加近12个百分点。分品种看,奶酪加工最多,2019年加工量达到595.80万t,占到干乳品加工量的65.0%,比2004年增加2.3个百分点;其次依次是脱脂奶粉、黄油、乳糖、乳清粉、乳清蛋白,2019年加工量分别为107.28万、86.41万、60.71万、44.19万、22.20万t。

图3 2000—2019年美国生鲜乳价格

1.4 乳制品消费

1.4.1 乳制品消费量

乳制品消费增长,奶酪是重要的增长点2000年,美国液态奶、黄油、脱脂奶粉、奶酪等消费折合生鲜乳约为7158.25万t,2018年,达到8806.79万t,近20年增长23.0%。其中,液态奶消费量在经历了小幅增长后,从2012年开始大幅下降,2018年消费量为2153.22万t,约占生鲜乳产量的21.8%。干乳制品消费量显著增加,奶酪增长最为显著,并已成为美国消费量最大的乳制品品类,2019年消费量为574.41万t,比2000年增长50.8%,奶酪消费量折合生鲜乳5744.10万t,占生鲜乳产量的58.0%;黄油和奶粉分别是第二、三大干乳制品消费品类,2019年消费量分别为87.86万、38.41万t,比2000年分别增长53.4%和16.6%,消费量折合生鲜乳约为702.88万、307.28万t,分别占生鲜乳产量的7.1%和3.1%。

1.4.2 人均乳制品消费量

人均奶类消费量提升,植物性饮料对液态奶消费替代趋势明显。美国人均乳制品消费总体呈现增加态势,2018年,奶类人均年消费折合生鲜乳292.90 kg,比2000年的269.96 kg增加近23 kg,增长8.5%。近年来,欧美国家植物性蛋白饮料消费快速发展,对液态奶形成明显替代,2012年开始,液态奶消费下降速度加快,2018年为66.22 kg,下降幅度超过14%。而酸奶、奶酪等产品的人均消费量出现明显增加,2018年人均消费量分别达到18.15、6.07 kg,分别比2000年增加24.5%、106.0%。

1.4.3 乳制品消费结构

奶酪是主要乳制品消费品类,近5年消费增速加快。受饮食习惯的影响,奶酪是美国第一大乳制品消费品类,美国农业部统计,2018年美国人均奶酪消费量18.15 kg,折合生鲜乳181.5 kg,占到人均乳制品消费总量的62.0%。液态奶是其第二大消费品类,2018年人均消费量66.22 kg,占到人均乳制品消费量的22.6%。奶酪、液态奶2个品类占美国人均乳制品消费量的近85%。

1.5 乳制品贸易

1.5.1 贸易规模

贸易波动增加,近3年贸易顺差有所扩大。随着奶牛养殖规模的增加和养殖水平的提升,美国乳制品产量明显增加,贸易规模也随之增加。2000—2006年,美国乳制品贸易相对稳定,处于乳制品贸易净进口;进口额从9.55亿美元增长到14.99亿美元,出口额从6.64亿美元增长到13.74亿美元。2007年开始,美国乳制品出口快速发展,出口额超过进口额,转为净出口国,2014年美国乳制品出口额为58.09亿美元,是2006年的3.9倍之多,达到近20年来的最大规模,进口额为19.44亿美元,比2006年增长16.5%,乳制品贸易顺差也达到36.42亿美元。2015年以来,全球奶业不景气,美国乳制品出口规模出现了大幅回落,2016年出口额36.33亿美元,比2014年最高时降37.5%,进口基本维持在20亿美元左右。近3年,美国乳制品加速在东南亚及北美市场布局,出口快速增加,贸易顺差有所扩大。

1.5.2 贸易品种

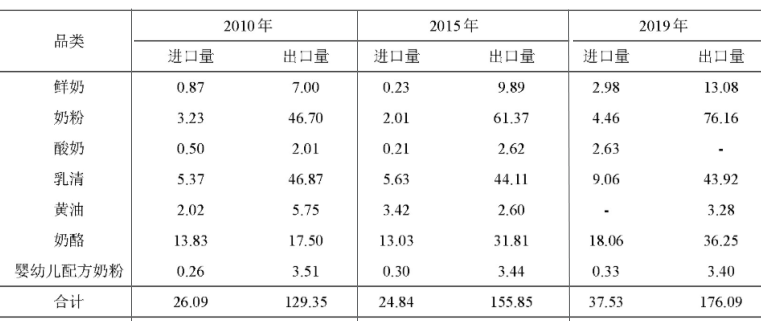

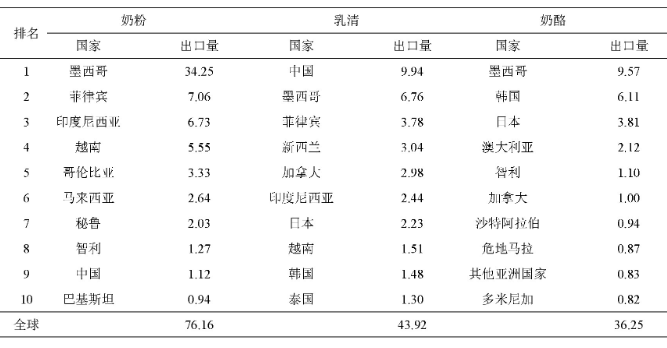

贸易品类集中,奶粉和奶酪出口增长明显。美国是重要的乳制品贸易国家,逐渐形成了以出口为主,进口相对较少的贸易格局。出口方面,主要以奶粉、乳清和奶酪为主,2019年出口量占总出口量的近90%。其中,奶粉出口最多,2019年出口76.16万t,占总出口量的43.3%,且占比在逐年增加,比2010年和2015年分别增加7.1个百分点和3.9个百分点;其次是乳清,2019年出口43.92万t,占比从2010年的36.2%逐渐收缩到24.9%;奶酪出口量快速增加,是第三大出口品类,2019年出口36.25万t,占总出口量的20.6%,比2010年增加7.1个百分点。进口方面,奶酪占乳制品总进口量的半壁江山,2019年进口18.06万t,占总进口量的48.1%,其次分别是乳清和奶粉,分别占总进口量的24.1%和11.9%(表4)。

1.5.3 贸易目的国

出口目的地集中在北美、东亚和东南亚地区,中国是主要的乳清出口国。美国在全球乳制品贸易中占有重要地位,出口目地国相对集中,在奶粉、乳清和奶酪等主要出口产品中,2019年前10位目的国出口量占总出口量的比例分别达到85.2%、80.7%和75.0%,目的国主要分布在北美、东亚和东南亚(表5)。其中,墨西哥、加拿大是美国乳制品出口到北美的主要目的国,2019年出口产品中,约有45.0%的奶粉、15.4%的乳清和26.4%的奶酪出口到墨西哥,6.8%的乳清和2.8%奶酪出口到加拿大。中国是美国最大的乳清出口目的国,2019年约有22.6%出口至中国。另外,菲律宾、印度尼西亚、越南、马来西亚等东南亚国家也是美国主要的奶粉和乳清粉出口目的国。

2 美国奶业发展政策趋势

2.1 乳制品毛利润覆盖计划(Dairy Margin Coverage,DMC)

2019年,美国推出乳制品毛利润覆盖计划,取代了《2014年食物、农场及就业法案》中推出的乳制品毛利润保障计划(Margin Protection Program for Dairy,MPP)。DMC通过保险手段,防范因生鲜乳、饲料市场价格波动导致奶牛养殖亏损情况,进而减缓奶牛养殖的风险,有效保护奶农利益。DMC相当于一项保险政策,美国所有奶牛养殖场根据饲养情况及养殖水平,按照美国农业部统一核算的5~9.5美元/美担的目标利润水平,自愿选择目标利润进行投保,当生鲜乳售卖均价与饲料平均成本差低于目标利润水平时,奶农将获得补助,补助额度等于投保目标利润与实际利润之差乘以投保量。相比于MPP,DMC加大了对奶农的保障力度,最高差额由MPP的8美元/美担提升到DMC的9.5美元/美担;另外,奶农在申请DMC的同时,也可申请奶牛养殖毛利率计划(Livestock Gross Margin for Dairy Cattle,LGM-Dairy),这是MPP所不允许的。

表4 美国乳制品贸易结构(万t)

注:数据来源于UN Comtrade。

表5 2019年美国主要出口乳制品前10位出口目的国家或地区(万t)

注:数据来源于UN Comtrade。

2.2 乳制品研究推广计划(Dairy Research and Promotion Program)

乳制品研究和推广计划由《乳制品生产稳定法案》通过并开始实施。乳制品研究推广计划旨在开展乳制品市场推广、加工技术研发与产品创新以及乳制品营养膳食研究与教育,从而提高乳制品的产品和技术研发能力,提升液态奶、干乳制品等品类推广,促进学校、国际市场等群体的推广培育,引导乳制品的营养以及形象宣传教育,降低乳制品的市场风险,促进乳制品的竞争力。乳制品研究和推广计划由美国农业部市场服务局管理,资金链来源于美国奶农的付费制度,2019年,乳制品生产者和进口商分别按每百美担15美分和7.5美分的标准缴纳基金,有机奶的生产者和进口商免缴。2019年,在乳制品研究推广计划的推进和支持下,关于乳制品的美墨加协定(United States-MexicoCanada Agreement,USMCA)通过立法并开始实施,推动了美国乳制品进入墨西哥、加拿大等北美市场。

2.3 乳制品捐赠计划(Milk Donation Reimbursement Program,MDRP)

2018年,美国修改并通过《2018年农业法案》,提出建立乳制品捐赠计划。MDRP是一项以减少食物浪费和向低收入人群提供营养援助的公益性政策,旨在通过设立财政专项资金,收购市场供需低迷时期的乳制品,减缓阶段性供需矛盾,降低乳制品市场风险,保障乳企利益,促进乳制品消费稳定发展的目标。MDRP设立乳制品捐赠计划财政资金,其中,2019年为900万美元,之后每年500万美元。MDRP由美国农业服务局和食品营养服务局管理运行,当乳制品利润低到一定阈值时进行收购,并捐赠给公共和私立非赢利机构,用于向低收入人口发放营养援助。

3 启示建议

3.1 推动完善利益联结机制

美国通过奶业合作社、行业协会等各种组织,提升了奶农在产业链利益分配中的话语权,同时通过奶农发展乳品加工、乳企参股奶牛养殖,有效完善了奶业利益链条,形成了完善的利益联结机制,对于促进中国奶业种、养、加环节一体化,优化产业上下游利益联结具有一定启示。一是通过专业合作社、行业协会等提高奶农的组织化程度,提升在产业链中的话语权,巩固形成奶农在奶业利益分配体系中的地位。二是鼓励有条件的奶农参与乳品加工,通过优化乳品工业政策、税收优惠、建设用地批准等多种措施促进养殖加工的有效联结,推动种养加一体化发展。

3.2 探索优化生鲜乳价格形成机制

美国将生鲜乳按照加工用途分为I、II、III、IV级,实现了生鲜乳分类定价。价格形成过程中,在考虑蛋白和乳脂等生鲜乳成分的基础上,将奶酪、乳脂、乳清粉、脱脂奶粉等乳制品的市场价格纳入定价影响因素,综合加权得出各级生鲜乳价格,实现了生鲜乳价格与乳制品价格的联动,对于中国探索完善生鲜乳价格形成机制具有启发。各级奶业主管部门、行业协会在探索生鲜乳价格形成过程中,逐步建立形成“以质定价”为核心的分类定价制度,同时,充分考虑巴氏杀菌乳、高温灭菌奶、酸奶、奶粉等乳制品的市场价格,实现生鲜乳价格与乳制品价格的联动。

3.3 优化奶业产业支持政策体系

近年来,美国奶业产业支持政策逐渐由价格支持向利润保障转型,支持方式也逐渐由国家财政支付向市场保险保障转变,突出市场机制对产业发展的作用;同时,美国奶业产业支持政策广泛涵盖了奶业的生产、消费、贸易等产业链的各环节,各政策功能互补、协调配套,形成了强大的政策合力与综合效能,对中国优化奶业产业支持政策具有借鉴意义。一是探索基于饲料成本、生鲜乳产量、价格、经营利润等指标的奶牛养殖利润指标体系,运用保险工具保障奶农经营利润、提升应对市场风险能力,实现向利润保障的转型。二是探索针对乳制品消费以及贸易环节的政策支持,优化各政策的协调性和互补性。

3.4 培育优化乳制品消费习惯

1983年以来,美国通过乳制品研究和推广项目支持开展乳制品的推广、研究和营养教育,培育了乳制品消费群体,优化了乳制品消费习惯。2000年以来,美国人均乳制品消费不断增加,奶酪、黄油等产品的消费量明显增加,对于培育乳制品消费群体具有借鉴意义。奶业主管部门通过设立奶业推广科普项目,鼓励科研机构、行业媒体广泛参与乳制品消费的推广科普,进一步培育乳制品消费群体,优化消费结构。行业管理部门、龙头企业通过设立公益基金,开展乳制品的捐赠计划,在乳制品供给宽松时,通过专项公益基金采购并发放给低收入群体,培育低收入群体的乳制品消费习惯。

4 结论

美国奶业在市场、技术的推动下,规模化水平不断提升,奶牛单产不断提高,突破10 t大关,生鲜乳产量接近1亿t,并逐渐形成基于分级定价的乳成分定价机制,乳制品加工集中度不断上升;奶业产业支持政策综合衔接了生产、消费、贸易等各环节,各政策间功能互补、协调配套,形成了强大的政策合力与综合效能。美国奶业合作社、行业协会等产业组织形式为完善中国奶业利益联结机制提供了很好的思路,生鲜乳的分级定价机制对中国生鲜乳价格形成提供了有益参考,逐渐向利润保障转型的产业支持政策为国内奶业支持政策的优化提供了借鉴,以乳制品研究和推广项目为形式开展的乳制品消费群体培育对国内培育乳制品消费习惯具有借鉴意义。